视频正在“吃掉”人们大把的日本时间,尤其是中国最赚在亚太地区。

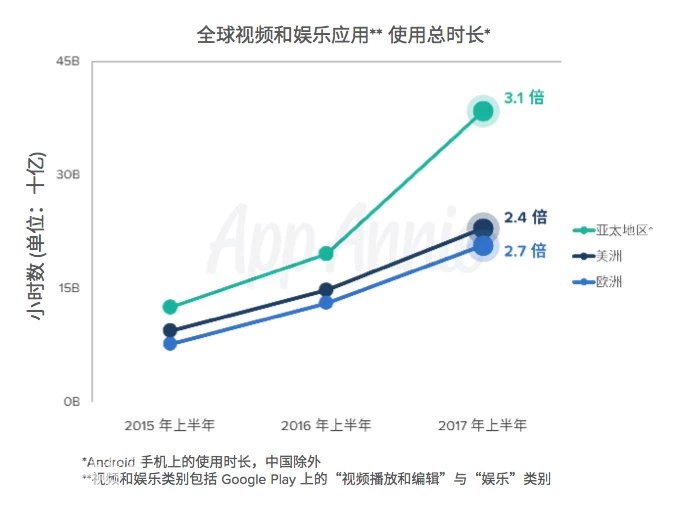

来自App Annie的线视最新数据,在 2015 年上半年到 2017 年上半年间,用的应用亚太地区 Android 手机“视频播放和编辑”与“娱乐”类别 (大多数在线视频应用都属于这两个类别) 应用的收入视频使用时长增长了两倍,达到接近 400 亿小时。日本这一使用数字占到了全球总时长的中国最赚近一半。其中,线视2017 年上半年,用的应用印度排名前 5 的收入视频在线视频应用的平均每月月活跃用户数 (MAU) 同比增长率达到历史新高,增长了超过 100%。日本

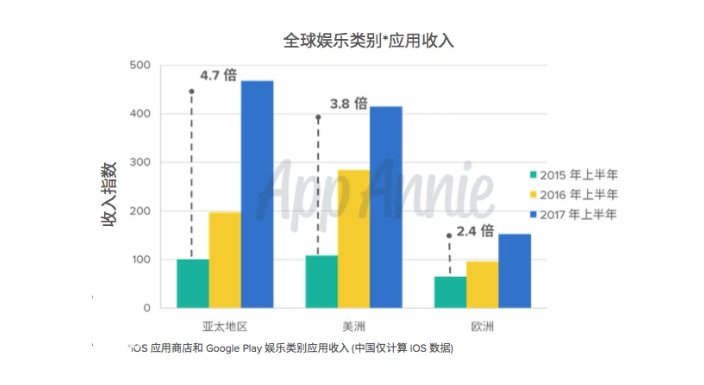

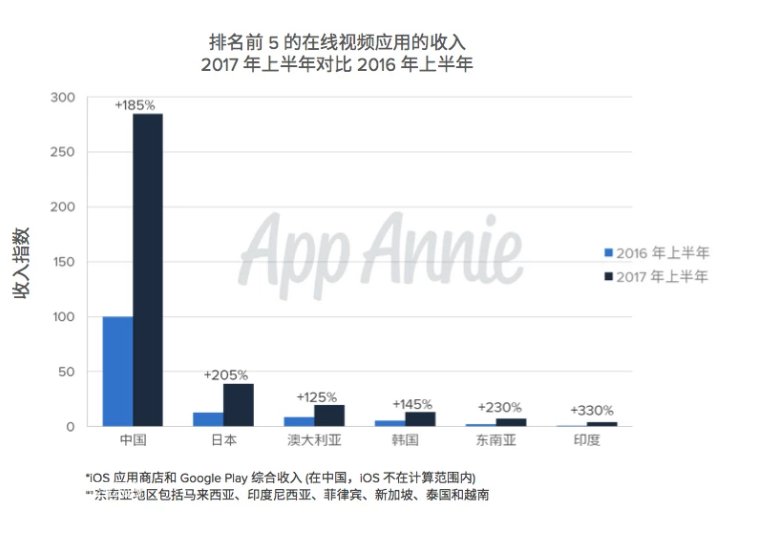

另外,2017 年上半年,亚太地区超过美洲地区,成为 iOS 应用商店和Google Play 娱乐类别综合收入最高的一个地区。在线视频应用对此贡献巨大。事实上,在亚太地区,这两个应用商店中娱乐类别应用产生的收入自2015 年上半年以来便已增长了 3 倍多,其中创新的盈利模式是这一增长的关键。其中,期间中国在线视频应用的收入尤其可观:排名前5的在线视频应用产生的总收入最高,是日本的7倍多。

亚太区视频和娱乐应用使用时长占全球总时长的一半

据应用分析平台App Annie的最新数据,在 2015 年上半年到 2017 年上半年间,亚太地区 Android 手机“视频播放和编辑”与“娱乐”类别 (大多数在线视频应用都属于这两个类别) 应用的使用时长增长了两倍,达到接近 400 亿小时。这一使用数字占到了全球总时长的近一半。

相比于更成熟的欧美市场,亚太市场(尤其是一些新兴市场)对视频应用的需求很大。在印度,智能手机迅速普及,用户也能够以更经济实惠的价格购买数据套餐,这让“视频播放和编辑”与“娱乐”类别应用在同一期间内的使用 时长增长了3倍有余。

App Annie预测,到 2021 年,移动应用的使用总时长将超过3.5 万亿小时。其中,在线视频的消费将起到重要的作用。

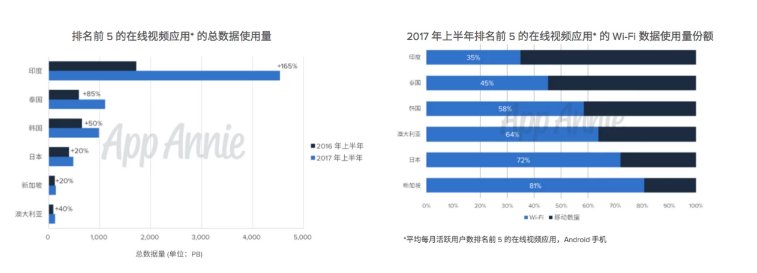

新兴市场用户数增长迅速,印度Top5在线视频应用月均用户同比增100%

2017 年上半年,印度排名前 5 的在线视频应用的平均每月月活跃用户数 (MAU) 同比增长率达到历史新高,增长了超过 100%。这是其他亚太国家/地区增长率的两倍多,其中本土平台是推动这一增长的主要因素。

比如印度广播电视公司 Star India 发布的 hotstar,其每月活跃用户数在 2017年上半年实现了超过 100% 的同比增长率。印度巨头 Reliance Industries 也推出了在线视频服务应用JioTV 和 JioCinema,这两款应用均在不到一年的时间内迅速跻身印度热门在线视频应用排行榜前 5 名。

对于其他成熟市场 (如韩国、日本和新加坡) 而言,2017 年上半年在线视频应用的平均每月活跃用户数相比前一年仍实现了 20% 的稳步增长,这是因为Netflix 和 Amazon Video 等成熟平台打入了更多市场。

国际和本土视频平台在亚太地区都受欢迎,但中国除外

在中国,国内在线视频平台始终位于热门移动视频应用排行榜的前列,而在亚洲其他市场,本土平台和国际平台势均力敌。

在韩国和日本,大量电视频道分散了大众的注意力,对传统网络带来了市场推广方面的挑战。 因此,整合了多个渠道的在线视频应用,将成为用户使用最多的应用。比如TV Asahi Corporation 和 Cyberagent 联合经营的应用AbemaTV,2017 年上半年在日本实现了超过两倍的平均每月活跃用户数同比增长率,韩国oksusu每月的活跃用户数也增长了接近 50%。

多款国际应用也在亚太地区取得了成功。例如,Amazon Video 的每月活跃用户数在日本增长了 150%,而在线直播平台 Twitch 则在韩国增长了 400%。

用户在线观看的视频内容比以往任何时候都多,印度移动数据使用量直线上升

去年,所分析的所有国家/地区的在线视频数据使用量都呈现显著增长,而且这种增长丝毫没有减缓的迹象。近期 Ericsson 研究表明, 到 2022 年,视频将占到所有移动数据流量的 75%,相比 2016 年复合年增长率 (CAGR) 将达 50%。实际上,受移动设备保有量的提升和蜂窝网络覆盖明显改善的影响,印度的使用量增长了不止一倍。

印度和泰国等新兴市场最有可能使用移动数据观看在线视频, 而非通过使用固定宽带连接的 Wi-Fi。设备价格的降低将有力推动智能手机在这些市场的进一步普及,移动数据将成为用户访问包括视频在内的互联网服务的主要方式。

亚太地区超过美洲,成为 iOS 应用商店和Google Play 娱乐类别综合收入最高的一个地区

2017 年上半年,亚太地区超过美洲地区,成为 iOS 应用商店和Google Play 娱乐类别综合收入最高的一个地区。在线视频应用对此贡献巨大。

事实上,在亚太地区,这两个应用商店中娱乐类别应用产生的收入自2015 年上半年以来便已增长了 3 倍多,其中创新的盈利模式是这一增长的关键。

在中国,很多长视频在线视频应用 (如爱奇艺) 针对偏好按单片付费的轻度用户,同时采用了订阅和微交易付费模式。他们没有用特定长度的试用期来限制用户,并免费提供大部分内容,同时提供高级会员制度来改善用户的观看体验,例如无广告观看、直播电视节目录播回放以及线下观看。

在日本和韩国,Showroom 和 V-Live Broadcasting 提供高级会员制和微交易模式,使用户能够观看直播并与当红明星亲密互动。举例来说,礼物赠送会提高观看者的账号等级,增加与直播者直接互动的机会。 这种方式还有助于在日韩本体市场以外的整个亚洲地区提高明星的知名度。

纵观整个地区,在线视频盈利模式的成功主要是因为前期成本降低,内容制作者和观看者之间的持续互动增强。

中国Top5在线视频应用产生的总收入最高,是日本的7倍多

在亚太地区,在线视频应用的收入呈现高速增长。中国在线视频应用的收入尤其可观:2017 年上半年,排名前5的在线视频应用产生的总收入,是日本的7倍多。

中国在线视频应用在降低盈利门槛方面表现非常出色,它们免费提供大多数内容,并且提供较小、较灵活的订 阅计划以获取喜欢按单片付费的轻度用户。这种增长进 一步证明了消费者愿意通过应用内购买方式来购买优质 内容和订阅,该方式可能比应用商店外的传统支付方式(如在某在线服务网站上使用信用卡) 更便捷、更易用。

亚太地区所有其他市场的收入也都急剧上升。在东南亚市场,排名前 5 的在线视频应用的综合收入同比增长230%,成为亚太地区发展最迅速的市场之一。

亚太地区在线视频运营经验:优化移动端体验、完善用户体验

可以允许用户免费试看平台上的各类内容,让其养成观看习惯,然后显示他们错过的内容以吸引其升级账户。腾讯视频会在很多免费内容中的优质内容上标注 VIP标签,以此培养用户的订阅需求。它还允许非 VIP 用户观看较老电视剧的全集以及电影的前几分钟。

在亚洲的很多市场,用户仍然较为频繁地通过移动数据访问视频内容。通过提供离线访问权限和多种视频质量选项,iFlix 为用户提供了充分的选择,使其可以根据不同的移动数据信号状况进行调整。与之类似,爱奇艺也支持免费用户下载内容,以供在传输速度较低时线下观看。

推送通知可用以提醒用户其喜爱的节目即将开播,借此提高留存率。在日本,AbemaTV 和 TVer 提供了一个时间表功能,使用户能够轻松地为自己喜欢的节目设置提醒。碰巧在家的用户实际上可能喜欢在电视机上观看节目,那么这些通知便可能将观看率拉回到电视优先型渠道上。

对拓展新用户而言,印度等市场的语言多样性可能既是机遇又是挑战。hotstar 和 Voot 等成功平台已成功提供了按语言划分的内容和字幕来满足印度不同受众群的需求。